相続人が兄弟姉妹の場合の相続手続き

被相続人の兄弟姉妹が相続することはあります。

本記事では、兄弟姉妹が相続人となるケースについて、相続人となるための条件や相続分、注意点などを司法書士が解説します。

兄弟・姉妹が相続人となるケース

被相続人の兄弟や姉妹が相続人となるケースがあります。

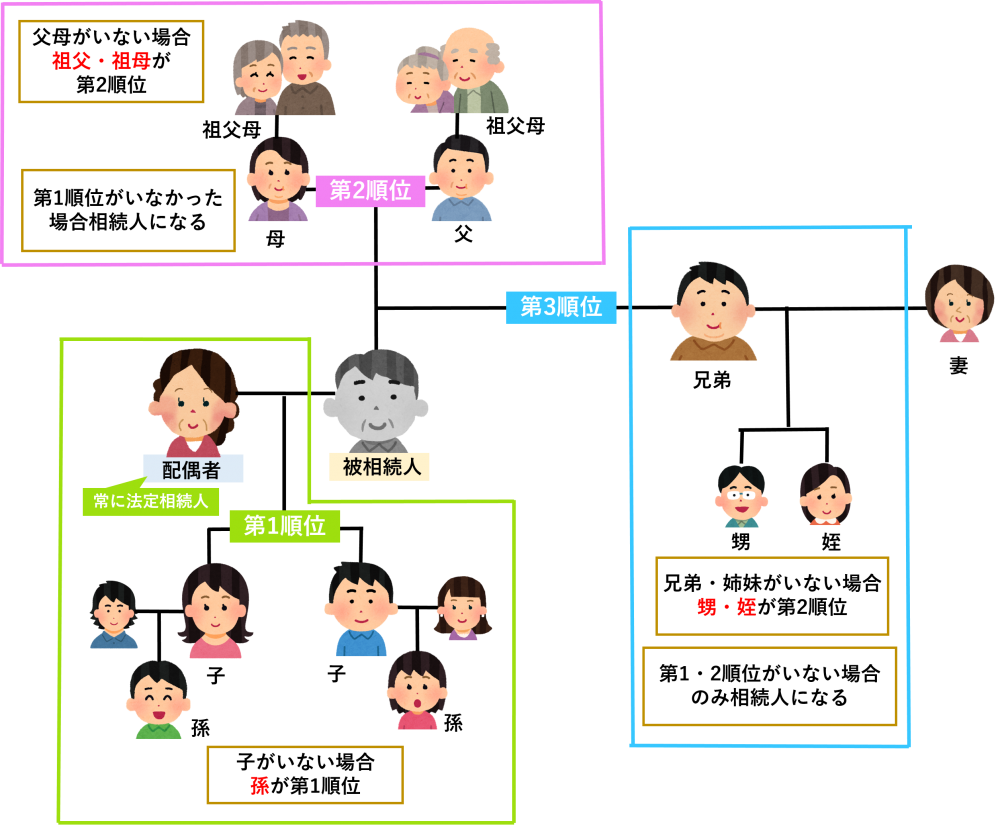

法定相続人の範囲と順位

法定相続人は、公平に相続できるわけではなく、だれだ優先的に相続できるかを示した相続順位があります。

まず、亡くなった被相続人に配偶者が存在していれば、配偶者が必ず法定相続人となります。

ただし、内縁の妻や内縁の夫、離婚した元妻や元夫は、配偶者ではないので、法定相続人にはなりません。

相続順位は以下の表の通り、第1順位がお子さん、第2順位がご両親、第3順位が兄弟姉妹です。

| 順位 | 法定相続人 |

|---|---|

| 常に相続人 | 被相続人の配偶者 |

| 第1順位 | 子供(直系卑属) |

| 第2順位 | 親(直系尊属) |

| 第3順位 | 兄弟姉妹 |

被相続人(亡くなった方)に兄弟がいるからといって、必ずしも兄弟姉妹が法定相続人になるわけではありません。

上記の相続順位の図を見てわかるように、被相続人(亡くなった方)にお子さん、お孫さん、ご両親、祖父母のいずれかがいる場合、兄弟姉妹は法定相続人になりません。

いない場合、兄弟姉妹が相続人となります。

兄弟姉妹が法定相続人になるケースと法定相続分について

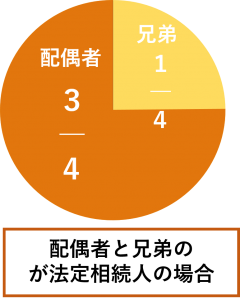

ケース①:相続人が配偶者と兄弟の場合

被相続人に配偶者はいるが、子供・孫・親・祖父母がおらず(既に他界など)兄弟姉妹がいる場合は兄弟が法定相続人になります。

相続人が配偶者と兄弟の場合、配偶者の法定相続分は相続財産の4分の3、兄弟姉妹の法定相続分は相続財産の4分の1です。

兄弟が複数人いる場合は相続財産の4分の1を兄弟の数で割ります。

4人兄弟の長男(既婚)が死亡したケースで、相続財産3000万円を分配する方法

長男には、配偶者はいますが、子や親はおらず、3000万円の相続財産があります。

この場合、法定相続人は配偶者・次男・三男・長女となるため、法定相続分は4分の3、兄弟が4分の1となります。しかし、兄弟は3名いるので次男・三男・長女の法定相続分は12分の1となります。

よって、配偶者が2250万円、次男が万円250万円、三男が250万円、長女が250万円の相続財産をそれぞれ受け取ることになります。

ケース②:相続人が兄弟のみの場合

被相続人(亡くなった方)に配偶者・子供・孫・親・祖父母がおらず(既に他界など)兄弟姉妹がのみの場合は兄弟姉妹が法定相続人になります。

相続人は兄弟姉妹のみの場合は、兄弟姉妹の法定相続分は相続財産の全てです。

兄弟姉妹が複数人いる場合は、相続財産の全てを兄弟姉妹の人数で割ります。

4人兄弟(次男・三男・長女)の長男(独身)が死亡したケースで、相続財産3000万円を分配する方法

長男(独身)には、子も親もおらず3000万円の相続財産があります。

この場合、法定相続人は、次男・三男・長女になるため、それぞれの放置絵相続分は3分の1となります。

よって、次男が1000万円、三男が1000万円、長女が1000万円の相続財産をそれぞれ受けとることになります。

法定相続人が全員、相続放棄をすれば兄弟姉妹が相続できる

被相続人の子・孫・親・祖父母が全員が相続放棄をすれば、兄弟姉妹に相続権が発生します。

相続放棄は財産の相続権一切を放棄することなので、被相続の相続財産を受けとることができなくなります。

もう少し丁寧に解説をすると、被相続人の子が相続放棄をした場合、代襲相続は発生しないので、被相続人(亡くなった方)の孫に相続権が移ることはありません。

しかし、被相続人の両親が相続放棄をすると、被相続人の祖父母に相続権が移るため、祖父母も相続放棄をすれば、兄弟姉妹に相続権が発生します。

ここで注意していただきたいのが、全員が相続放棄をしているということは、相続財産に借金等のマイナスの財産が含まれている可能性が高いことです。

相続財産を相続すべきなのか、ご状況を把握してから決められるのがよいです。

兄弟姉妹が相続人の場合の注意ポイント

①再代襲がない

再代襲とは代襲相続人が相続開始前に亡くなっていた場合に、更にその相続人が代襲する事です。

曾祖父が亡くなった場合、亡くなった方の子供も孫も既に亡くなっていれば、その下のひ孫が代襲相続をします。これが再代襲です。

兄弟の相続では、相続人の兄弟が先に亡くなっていた場合、その子供が代襲相続しますが、その子供も既に亡くなっていた場合でも相続人の兄弟の孫が再代襲をする事はありません。

②戸籍の収集が大変

相続が開始すると相続人の確定をするために、被相続人(亡くなった方)の出生から死亡までの戸籍謄本を全て取得する必要があります。

更に、兄弟姉妹の死亡の場合は、以下の戸籍を全て取得しなければなりません。

・被相続人(亡くなった兄弟姉妹)の戸籍の全て(子や配偶者が存在しないことを証明するため)

・両親の出生~死亡までの連続した戸籍謄本の一式

・相続人となる兄弟姉妹が既に亡くなっていた場合、その兄弟の出生~死亡までの連続した戸籍謄本の一式

兄弟姉妹での相続で気を付けていただきたい事の一つはこの戸籍収集です。

一般的な相続での戸籍収集と比較して、兄弟姉妹での相続では、戸籍収集の量が多く、手続きが煩雑になります。

ご自身で手続きを行う場合は、必要書類に漏れがある場合、再度書類を取得することになり、相続手続き完了までに莫大な時間がかかってしまうので、注意しましょう。

③相続税が20%高い

子供や親などの一親等の相続人と比べ、それ以外の相続人や受遺者は20%の相続税の割り増しがあるため、遺産分割の際などに注意しておく必要があります。

④遺留分が認められない

被相続人(亡くなった方)が遺言書を作成していた場合、遺言内容は法定相続分よりも優先されます。

そのため、遺言内容によっては相続人が相続財産をまったく受け取れなくなってしまうおそれがあります。

そのような事態に備えて、民法では遺留分という制度を定めています。

遺留分とは、一定の範囲の法定相続人に対して最低限認められている遺産の取り分をいいます。

遺留分を侵害された人は、他の相続人や遺贈・贈与を受けた人に対して、その侵害額を請求することができます。

例えば、相続人が配偶者のみの場合、配偶者の遺留分は相続財産の2分の1ですが、被相続人が「遺産は全て愛人に渡す」という遺言を書いていた場合、配偶者は遺留分である相続財産の2分の1を相続できていないので、配偶者は愛人に対して、相続財産の2分の1を渡すように請求することができます。

ただし、遺留分が認められる「一定の範囲の法定相続人」には、被相続人の兄弟姉妹(および甥・姪)は含まれません。

そのため、被相続人が「遺産は全て愛人に渡す」という遺言を遺していても、兄弟には遺留分がないため、愛人に対して遺産を請求することはできません。

相続人の兄弟姉妹の間でよくある相続問題

兄弟姉妹間でよくある相続トラブルについて実際の事例を基に、解説させて頂きます。

相続財産の多くが不動産で兄弟間トラブルになるケース

相続した不動産をどちらが相続するか、売却をするかしないかでトラブルとなることがあります。

特に不動産以外の財産額が低い場合にトラブルとなりやすいです。

親の世話をしていた兄弟姉妹がいるケース

親の世話をしていた兄弟姉妹がいた場合、通常よりも多く財産を貰いたいと主張することでトラブルになることがあります。

実際に民法の寄与分という制度を利用すれば可能です。

寄与分とは、相続人の中に親の財産の維持や増加について特別な寄与をした相続人がいる場合に、その貢献行為を金銭で評価し、それに相当する額を法定相続分に上乗せすることで相続人間の公平を図る制度です。

しかし、他の相続人がそもそも寄与分を知らなかったり、世話をしていたことが証明できないなどといった理由で対立してしまうことがあります。

相続問題を回避するための対策

①遺言書の作成

相続トラブル防止のための方法として一番効果的なのが、遺言書を作成してもらうことです。

遺言があれば無駄な紛争を防止でき、多くのトラブルを回避することができることが多いため、「遺言を書いてもらっておけばよかった。」と後悔しないように、両親にしっかりと説明して遺言を書いてもらえるように積極的に行動すると良いでしょう。

②財産目録やエンディングノートの作成

相続人が予想してた相続財産より、現実の相続財産が少なかった場合や他にも財産があるのではないかと疑いが残るような場合、トラブルに発展する可能性が高くなります。

相続発生後に兄弟姉妹の間で疑心暗鬼にならないよう、元気な今のうちに財産内容をまとめてもらいます。

そして、その内容を兄弟姉妹間で共有しておくと、トラブルに繋がりにくくなります。

また、親が認知症を発症したり、施設に入所することになった場合に備えて、誰が両親の面倒を見るかや、財産の管理方法などのルールを事前に明確にしておきましょう。

相続の専門家による相談実施中!

相続手続きや遺言書作成、成年後見など相続に関わるご相談は当事務所にお任せ下さい。

相続手続きや遺言書作成、成年後見など相続に関わるご相談は当事務所にお任せ下さい。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは初回相談をご利用ください。

相続相談予約専用ダイヤルは0120-327-357になります。

お気軽にご相談ください。

相続に関して、以下のようなことにお悩みではありませんか?

.png)

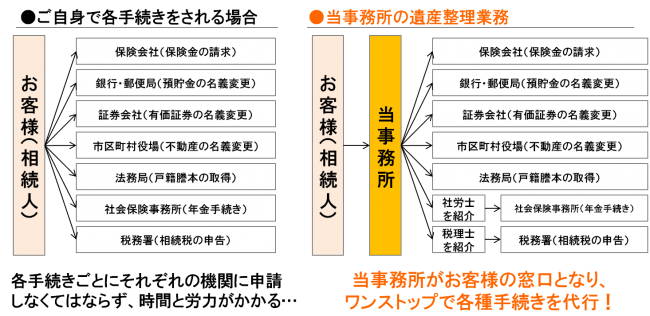

上記のようなお悩みをお持ちのお客様のために、当事務所では、不動産の名義変更だけでなく、多岐に亘る煩雑な相続手続き(遺産整理業務)をワンストップでお引き受けいたします。

1つでも当てはまる方は是非お気軽にご相談ください。

相続の専門家がご相談者様に最適な方法をご提案します。

相続手続丸ごと代行サポート(遺産整理業務・遺産承継業務)とは

相続に関する手続きは、年金手続き、保険金の請求、預金口座や不動産の名義変更など多岐に亘ります。

これらの手続きはそれぞれ管轄が異なっており、通常は相続人の方が各機関に対して、個別に手続きをしなくてはなりません。

遺産整理業務とは、司法書士が遺産管理人(遺産整理業務受任者)として相続人様の窓口として、相続に関する煩雑な手続きを全て一括でお引き受けするサービスです。

相続手続き丸ごとサポートの費用

不動産の名義変更だけでなく、相続に関するあらゆる手続きをまとめて代行!

通常、信託銀行の遺産整理業務の料金は、最低100万円程度からとなっているケースが多いようですが、当事務所では25万円~遺産整理業務をお受けいたします。

そのため、相続財産が多額でない場合でもお気軽にご利用いただけます。

また、信託銀行に依頼した場合、遺産分割協議書の作成や不動産の名義変更手続については司法書士報酬として別途費用がかかりますが、当事務所では司法書士が遺産管理人を引き受けておりますので、これらの手続きについても料金の範囲内で対応いたします。

※ 司法書士法施行規則第31条において、司法書士の附帯業務として相続人からの依頼に基づき、遺産管理人として遺産整理業務を業として行うことができる旨が定められております。

| 相続財産の価額 | 報酬額 |

|---|---|

| 200万円以下 | 220,000円 |

| 200万円を超え500万円以下 | 275,000円 |

| 500万円を超え5000万円以下 | 275,000円~869,000円 |

| 5000万円を超え1億円以下 | 869,000円~1,419,000円 |

| 1億円を超え3億円以下 | 1,419,000円~2,959,000円 |

| 3億円以上 | 2,959,000円~ |

※戸籍謄本・登記事項証明書・固定資産評価証明書等の各種証明書の発行手数料は別途実費をいただきます。

※当事務所の報酬とは別に不動産登記の登録免許税がかかります。

※相続税の申告が必要な場合の税理士報酬等の諸費用は別途ご負担いただきます。

※半日を超える出張が必要な場合は、日当として半日の場合3万円、1日の場合は5万円をいただきます。

※司法書士法施行規則第31条において、司法書士の附帯業務として相続人からの依頼に基づき、遺産管理人として遺産整理業務を業として行うことができる旨が定められております。

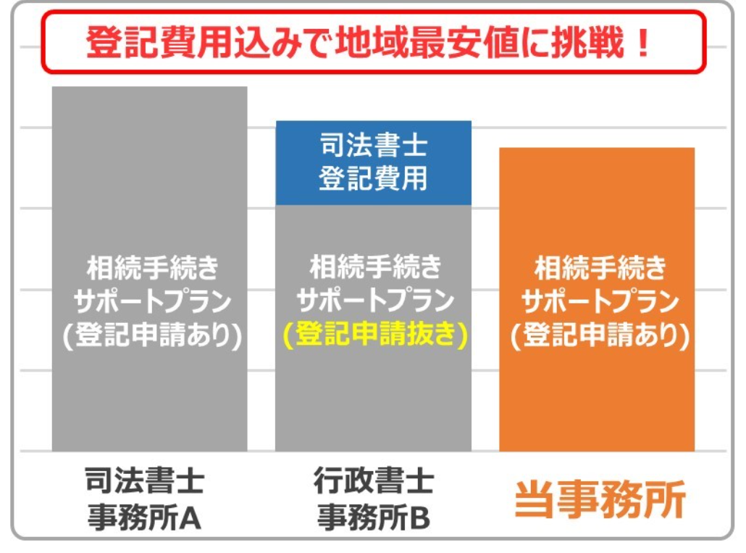

行施書士事務所などに相続手続きを依頼した場合、通常のサポート料金に加えて相続登記(不動産の名義変更)の費用を別途司法書士に支払う必要があります。

当事務所では不動産登記の申請まで込みのプランで地域最安値に挑戦しています!

金融機関と当事務所の手続き費用の比較

| 相続財産の価額 | 当事務所 | 金融機関 |

|---|---|---|

| 200万円以下 | 220,000円 | 100万円 |

| 500万円以下 | 275,000円 | |

| 500万円を超え5000万円以下 | 275,000円~869,000円 | 価格の1.62% |

| 5000万円を超え1億円以下 | 869,000円~1,419,000円 | 価格の1.08~0.864% |

| 1億円を超え3億円以下 | 1,419,000円~2,959,000円 | 価格の1.08~0.864% |

| 3億円以上 | 2,959,000円~ |

相続手続き丸ごとサポートの流れ(遺産整理業務)

.png)

当事務所が相続手続きで選ばれる理由

相続が発生した後は、葬儀費用など含めて出費が重なるというお悩みの方が多くいらっしゃいます。

当事務所に相続手続き(遺産整理業務)をご依頼いただいた場合は、相続財産の中から手続き費用をいただくため、費用の持ち出しは基本的にありません。

相続手続きを専門家に依頼したいけど、「費用が心配」、「日中が仕事で忙しくてなかなか手続きをする時間がない」という方に多数ご依頼いただいています。

相続の相談を金融機関に依頼しようと考えている方も多くいらっしゃるかと思いますが、上記の通り、金融機関で相続手続きを依頼すると200万円かかることもあります。

当事務所では、相続手続きや上記の遺産整理業務も同時に行います。

このように、当事務所にご依頼いただいた場合、業務内容は変わらないのに、不要な費用が掛からず、断然リーズナブルになります。

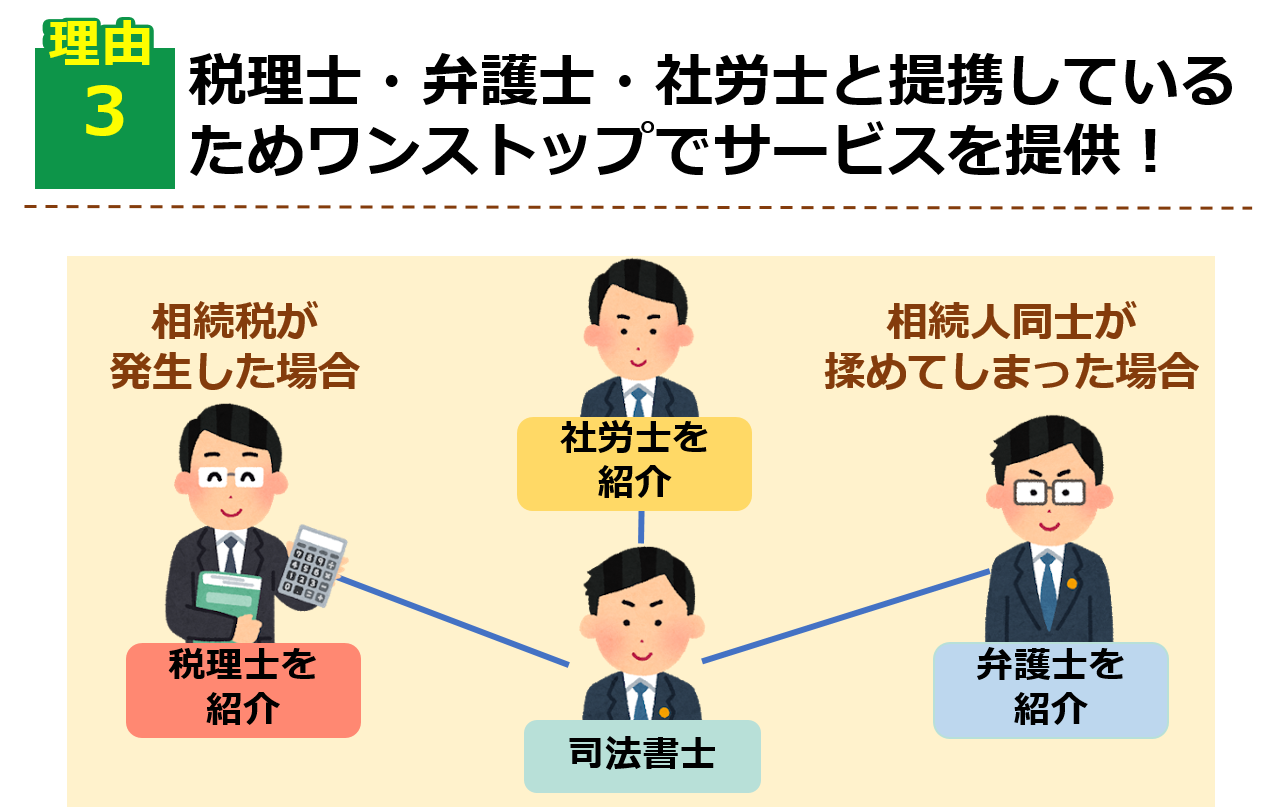

各士業と連携しているため、相続手続きをワンストップサポート致します。

そのため、金融機関や他事務所よりも料金が安くなっております。

また、信託銀行や銀行に相続手続きを依頼した場合、遺産分割協議書の作成や不動産の名義変更は司法書士報酬として別途費用がかかりますが、当事務所ではこれらの手続きについても遺産整理の料金の範囲内で対応致します。

相続税が発生した場合

相続税が発生する案件であれば、提携している相続税に詳しい税理士を紹介させていただきます。

相続人同士が揉めてしまった場合

遺産分割などで相続人間で争いが生じてしまった場合は、遺産分割に精通している弁護士など連携を組んでいる相続に詳しい士業事務所の紹介が可能です。

このため、コスト面で考えるとはじめから当事務所に依頼を頂いた方が大幅に割安となります。

相続手続きでよくある質問

相続手続きにはどんな種類がありますか?

相続手続きは、必ず実施するものと必要に応じて実施するものに大別されます。

必ず実施するものは、「相続人調査」「相続財産調査」「遺言の有無の調査」「遺産分割協議」「相続財産の名義変更」「遺産分割協議書及び遺言の内容に従って相続財産の分配」があげられます。

これらの手続きは、どんなパターンの相続手続きにも実施が必要な内容です。

また、必要に応じて実施するものには「相続放棄・限定承認」「故人の所得税の準確定申告」「遺言の検認」「相続税申告」があげられます。

相続した財産の名義変更手続きは必ずやるべきでしょうか?

相続した財産の名義変更は必ず実施すべきでしょう。

特に、不動産については名義変更をしないと、あとから不都合が生じる可能性が高いです。

故人が不動産(家屋、土地、収益不動産など)を所有していた場合、その不動産は死後には相続人全員で共有していることになります(共有名義不動産)。

これは、「その不動産を相続人みんなのもの」として取り扱われることになり、例えば空き家になったから売却しよう、と思っても、不動産を共有している全ての相続人の同意を得ないと売却することができなくなります。そのためにも、早め早めの相続手続きをおすすめしております。

また、預貯金は、故人の死後、すぐに口座が凍結されるため、引き出しや預け入れができなくなります。つまり、預貯金口座にいくらお金が入っていても、使うことができなくなります。

凍結を解除するためには、遺言書または遺産分割協議書といった相続財産の分け方を取り決めしたことが分かる書類を含めた必要書類をもって、「口座内のお金を払い戻す」か「口座の名義変更」を実施する必要があります。

相続した財産の有効活用のためにも、早めの相続手続きが必要ですが、遺産分割協議など、ご自身で進めることが大変な作業が多くございますので、一度相続の専門家に相談するほうがよいでしょう。

相続手続きに期限はありますか?

相続した不動産の名義変更には期限はありません。

ですが、上記の項目でも説明した通り、名義変更を実施しないと、以降の不動産の譲渡や処分を実施することに支障をきたす可能性が高いため、早めの手続きを実施することをおすすめいたします。

相続手続きを放置している場合の注意点について詳しくはこちら>>

一方で、相続した預貯金の名義変更は、10年間以上口座を使用していない場合、その口座は休眠口座に入り、民間の公益活動の資金に回されるようになります(休眠預金等活用法、金融庁)。休眠口座になった後も引き出すことは可能ですが、できれば早いうちに預貯金の解約等を済ませるべきでしょう。

また、もしあなたが相続税の申告対象であった場合、被相続人が亡くなってから10か月以内に申告を終わらせないと、遅延による追徴課税をされる可能性が高いですので、相続税の申告が必要な場合は、なるべくスピーディーにそれ以外の相続手続きを済ませる必要があるでしょう。

相続のご相談はメールでも対応いたします

この記事を担当した司法書士

みなみ司法書士事務所

代表

光山 仁煥 (みつやま ひとし)

- 保有資格

司法書士、簡裁訴訟代理等関係業務認定、一家族信託普及協会正会員、日本財産管理協会認定会員、 成年後見センター・リーガルサポート登録司法書士

- 専門分野

相続・遺言・民事信託

- 経歴

みなみ司法書士事務所の代表を務める。生前におけるご自身の「財産管理」のサポートから亡くなった後の相続手続きまで最適なサポートを実施している。現在では民事信託にも力を入れており、相談者からの信頼も厚い。また、相続の相談件数1200件以上の経験から相談者からの信 頼も厚い